Das Wichtigste in Kürze

📌 Krankengeld ist zwar steuerfrei, erhöht aber durch den Progressionsvorbehalt den persönlichen Steuersatz

📉 In der PKV bleibt das Krankentagegeld steuerlich neutral – es unterliegt nicht dem Progressionsvorbehalt

💡 Für Geschäftsführer kann die private Absicherung im Krankheitsfall spürbare steuerliche und finanzielle Vorteile bringen.

Krankengeld: Steuerfrei – aber nicht steuerlich folgenlos

Zunächst die gute Nachricht: Krankengeld ist grundsätzlich steuerfrei. Das heißt, auf den Betrag, den Sie von Ihrer Krankenkasse erhalten, zahlen Sie keine direkten Steuern. Klingt gut – doch ein steuerlicher Haken bleibt: der sogenannte Progressionsvorbehalt.

Steuererklärung: Nachzahlung trotz steuerfreiem Krankengeld?

Das Krankengeld wird fiktiv zu Ihrem Einkommen hinzugerechnet, um Ihren persönlichen Steuersatz zu ermitteln. Dieser – durch das Krankengeld erhöhte – Steuersatz wird dann auf Ihr reguläres, zu versteuerndes Einkommen angewendet. Das bedeutet: Sie zahlen insgesamt mehr Steuern, obwohl das Krankengeld selbst nicht besteuert wird.

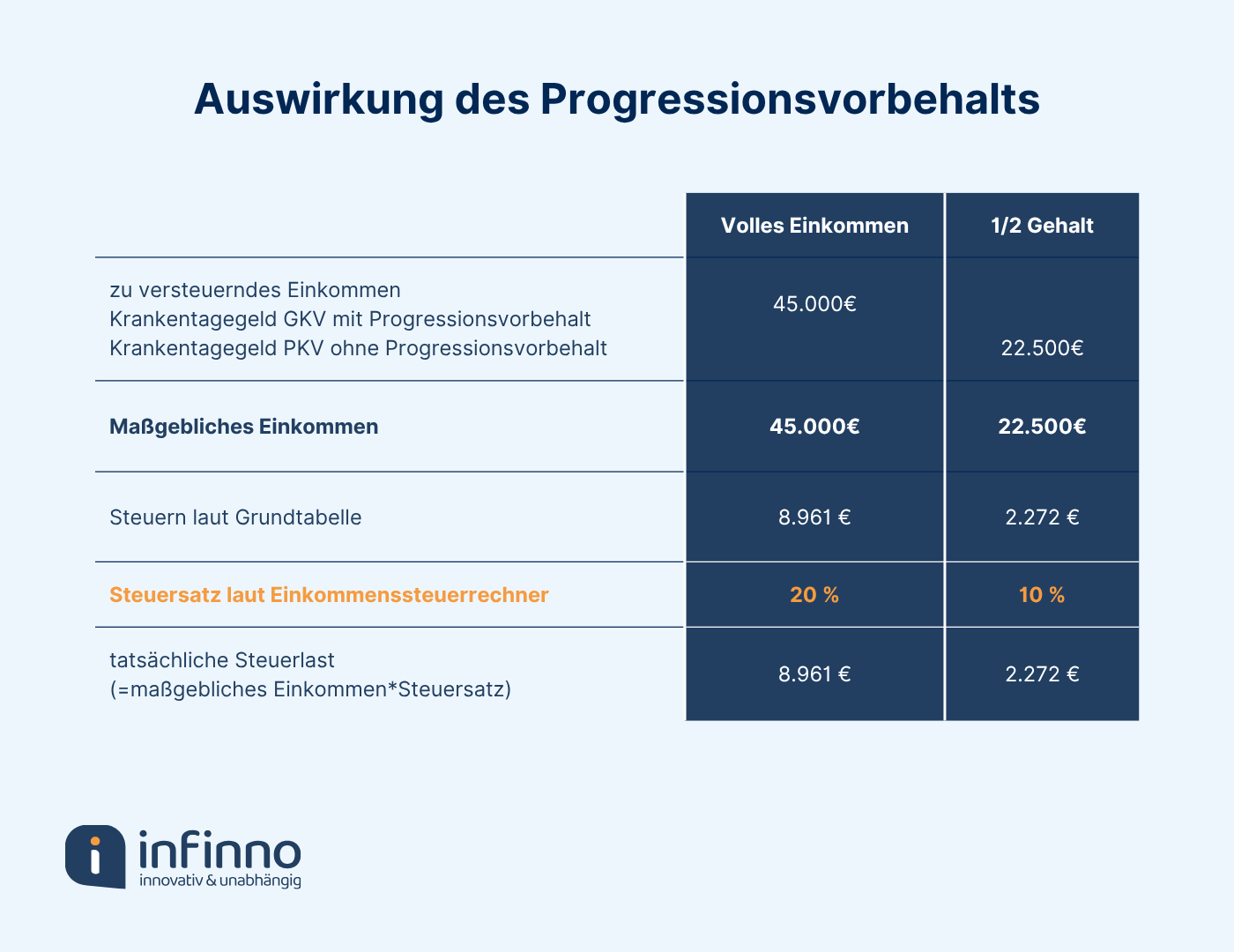

Ein Rechenbeispiel verdeutlicht das:

Ein alleinstehender Arbeitnehmer mit einem zu versteuernden Einkommen von 45.000 Euro in 2025 zahlt laut Grundtabelle rund 8.961 Euro Einkommensteuer – das entspricht einem Durchschnittssteuersatz von etwa 20 Prozent und einem Grenzsteuersatz von circa 34 Prozent. Wird das Einkommen aufgrund längerer Krankheit halbiert – also auf 22.500 Euro reduziert – fällt die Steuer deutlich geringer aus: nur etwa 2.272 Euro. Das entspricht einem Durchschnittssteuersatz von 10 Prozent und einem Grenzsteuersatz von etwa 26 Prozent.

Da unser Musterkunde jedoch vom halbierten Einkommen allein nicht leben kann, hat er vorgesorgt und ein versichertes Krankentagegeld abgeschlossen. Und genau an dieser Stelle zeigt sich der entscheidende Unterschied zwischen gesetzlicher und privater Krankenversicherung.

Ist der Kunde gesetzlich versichert, so ist das Krankengeld steuerfrei, unterliegt jedoch dem Progressionsvorbehalt – mit den bekannten steuerlichen Folgen. Das bedeutet: Auch hier erhöht das Krankengeld den persönlichen Steuersatz und verteuert somit die Steuer auf das übrige Einkommen.

Anders sieht es bei der privaten Krankenversicherung aus, wenn das Krankentagegeld über einen eigenständig abgeschlossenen Versicherungsvertrag (Krankentagegeldversicherung) ausgezahlt wird. Dieses Krankentagegeld ist nicht nur steuerfrei, sondern unterliegt auch nicht dem Progressionsvorbehalt – es bleibt also steuerlich komplett neutral.

.png)

Einfach erklärt: In der gesetzlichen Krankenversicherung (GKV) bleibt Ihr Steuersatz trotz Bezug von Krankengeld gleich hoch, weil das Krankengeld den Progressionsvorbehalt auslöst. In der privaten Krankenversicherung (PKV) dagegen sinkt Ihr Steuersatz, da das private Krankentagegeld nicht dem Progressionsvorbehalt unterliegt – es bleibt steuerlich komplett neutral.

Steuerliche Vorteile einer PKV gegenüber der GKV

Der Bundesfinanzhof (BFH) hat dies in einem Urteil aus dem Jahr 2015 bestätigt: Trotz Einführung des Basistarifs in der PKV bleibt es rechtlich zulässig, zwischen Krankengeld aus der gesetzlichen Krankenversicherung und Krankentagegeld aus der privaten Krankenversicherung zu unterscheiden. Das vollständige Urteil ist auf den Seiten des Bundesfinanzhofs einsehbar. Das entsprechende Aktenzeichen lautet III R 36/13.

Für privat versicherte Geschäftsführer kann das ein erheblicher steuerlicher Vorteil sein – besonders dann, wenn im Krankheitsfall ein relevanter Teil des Einkommens über das Krankentagegeld abgesichert ist.

Fazit: Progressionsvorbehalt beim Krankengeld in der GKV

Auch wenn Krankengeld auf den ersten Blick steuerfrei ist, kann es durch den Progressionsvorbehalt zu spürbaren steuerlichen Mehrbelastungen kommen. Besonders gesetzlich Versicherte sollten sich darüber im Klaren sein, dass ihr persönlicher Steuersatz steigt – und damit auch die Steuer auf andere Einkünfte. Im Gegensatz dazu bleibt das Krankentagegeld aus einer privaten Krankenversicherung steuerlich neutral und unterliegt nicht dem Progressionsvorbehalt. Gerade für Geschäftsführer kann das ein bedeutender Vorteil sein – sowohl im Hinblick auf die Liquidität als auch auf die steuerliche Planungssicherheit im Krankheitsfall. Wer hier gezielt vorsorgt, spart im Ernstfall nicht nur Nerven, sondern bares Geld.

Häufig gestellte Fragen

Unabhängige Beratung

Das behaupten viele – aber wir haben das Glück und die Freiheit, nur das zu empfehlen, was wirklich am besten für dich ist – und nicht das, was uns am meisten einbringt. 😊💡

Immer die volle Leistung

Mit uns sind Sie nicht versichert, sondern erhalten auch die volle Leistungen, weil wir Ihre Situation umfassend betrachten und Ihr Krankentagegeld auf Ihre Bedürfnisse anpassen 🔍💡

Papierlos glücklich

Wir sind 100 % digital – Ihre Versicherungen immer griffbereit in unserer App. Kein Papierkram mehr, kein Aktenchaos! 👋📲

Klar und verständlich

Versicherungen sind oft ein Rätsel – aber nicht mit uns! Wir sind erst zufrieden, wenn Sie wirklich alles durchblicken. 🔍😊

Lücken erkannt? Jetzt sinnvoll absichern.

Sie haben Fragen zur passenden Krankentagegeldversicherung oder möchten wissen, welche Lösung zu Ihrer beruflichen Situation passt? Dann sprechen Sie mit uns – wir beraten Sie persönlich und zeigen, wie Sie sich im Krankheitsfall finanziell absichern, ohne zu viel zu zahlen.